Studieschuld & hypotheek, wat zijn de mogelijkheden?

Schade door vuurwerk: dit vergoedt je verzekeraar

30 december 2015

De weg op met gladheid en storm? Dit vergoedt je autoverzekering

22 januari 2016

Studieschuld & hypotheek, wat zijn de mogelijkheden?

Een deels afgeloste studieschuld

Je hypotheekverstrekker kijkt naar je oorspronkelijke studieschuld. Heb je tijdens je studie € 25.000 geleend, dan is dat het bedrag waar je maximale hypotheek op gebaseerd wordt. Ook als je inmiddels al € 20.000 hebt afgelost, en dus feitelijk nog slechts € 5.000 hebt openstaan. Het kan daarom verstandig zijn om een relatief kleine restschuld snel af te lossen met spaargeld.Er is een nieuwe wet in de maak, waardoor je hypotheekverstrekker enkel nog kijkt naar de openstaande studieschuld. Heb je al een flink deel van je studieschuld afgelost, dan levert dat je dus voordeel op. De motie hieromtrent is aangenomen door de Tweede Kamer, maar moet nog door de Eerste Kamer.

Studieschuld verzwijgen of verplicht melden?

Het is voor je bank en je hypotheekadviseur niet mogelijk om te achterhalen of je een studieschuld hebt. Een studielening staat immers niet geregistreerd bij het BKR. Daarom zal een adviseur (of je bank) altijd vragen naar je financiële verplichtingen. Dat is het moment waarop jij verplicht bent je studieschuld te benoemen.Je kunt er natuurlijk voor kiezen je studieschuld te verzwijgen. In dat geval zul je een hogere hypotheek kunnen afsluiten. Verstandig is dat niet. De normen rond jouw maximale hypotheek zijn er niet voor niets. Bovendien vervalt je recht op steun vanuit de Nationale Hypotheek Garantie (NHG) als blijkt dat je niet eerlijk bent geweest over je financiële situatie. Geen aanrader dus.

Wat scheelt het nu precies?

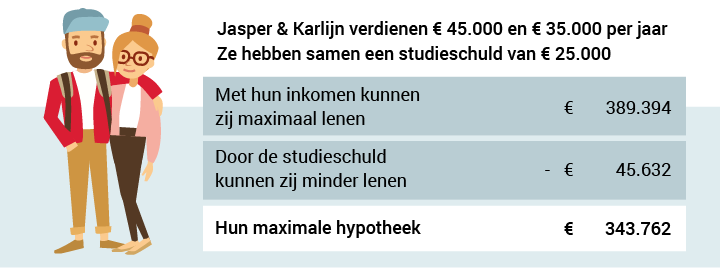

Er zijn formele normen voor wat je met jouw inkomen precies mag lenen. Heb je een studieschuld, dan kun je minder lenen. Ook dat is formeel bepaald. De precieze berekening is echter afhankelijk van verschillende factoren: jouw inkomen, het inkomen van je eventuele partner, de hoogte van jouw of jullie studieschuld(en) én de hypotheekrente.Op de vraag hoeveel bijvoorbeeld € 10.000 studieschuld precies ‘kost’ aan hypotheek, is dan ook geen eenduidig antwoord te geven. Dat is afhankelijk van de rest van je financiële plaatje. Aan de hand van een voorbeeld krijg je wel een idee:

Jasper en Karlijn hebben een studieschuld van € 25.000. Hun maximale hypotheek wordt hierdoor € € 45.623 lager. Ofwel: voor iedere euro studieschuld, kunnen ze € 1,83 minder lenen.

Overigens zijn de hypotheeknormen wat minder streng voor studieschuld opgebouwd in het nieuwe studieleningstelsel, dat in september 2015 in ging. Prettig voor de huidige studenten, die over een paar jaar een huis willen kopen. Maar ben je al jaren afgestudeerd, dan heb je daar niets aan.

Hypotheekmogelijkheden studieschuld verschillen per bank

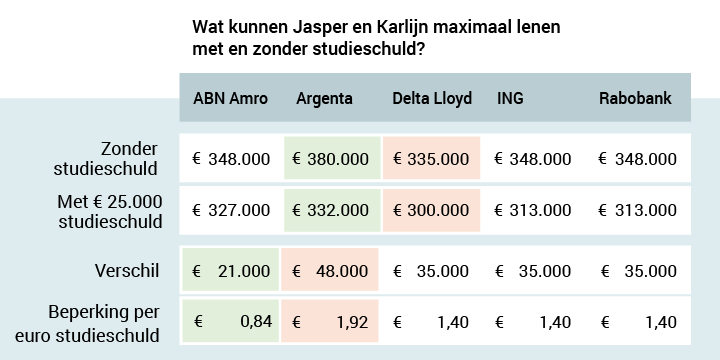

Niet alle banken kijken even streng naar een studieschuld. Een overzicht van wat Jasper en Karlijn bij vijf hypotheekverstrekkers kunnen lenen:

Je ziet dat de maximale hypotheek, zowel met als zonder schuld, per bank verschilt. Dat komt omdat iedere bank zelf bepaalt wat ze Jasper en Karlijn willen lenen:

- Zonder studieschuld zouden ze € 335.000 tot € 380.000 kunnen lenen

- Met hun studieschuld kunnen ze € 300.000 tot € 332.000 lenen

- ABN AMRO hecht de minste waarde aan de studieschuld. Een schuld van € 25.000 levert ze een hypotheekbeperking van € 21.000 op. Voor iedere euro studieschuld, krijgen ze € 0,84 minder hypotheek.

- Bij Argenta, een kleinere aanbieder, kunnen ze door hun studieschuld maar liefst € 48.000 minder lenen! Dat is € 1,92 per euro studieschuld. Argenta tilt dus veel zwaarder aan de schuld.

Maar let op: bij Argenta is de maximale hypotheek, zowel met als zonder studieschuld, wél hoger dan bij ABN AMRO. Argenta vindt de studieschuld dus relatief belangrijk, desalniettemin is het voor Jasper en Karlijn de gulste aanbieder.